工程机械迎来更新期,多因素驱动行业景气度向

01

行业基本概述

工程机械是装备制造行业的重要组成部分,包括挖掘机械、混凝土机械、起重机械、铲土运输机械、压实机械、桩工机械和路面机械等,下游需求主要由房地产、基建、矿山等构成。

根据工程机械工业年鉴数据,我国工程机械应用在房地产和基建领域的占比分别约为20%和45%。从市场的销售结构来看,我国工程机械主要是挖掘机占据工程机械行业主流,2019年在挖掘机、装载机、起重机等工程机械销量占比中达到57.84%。

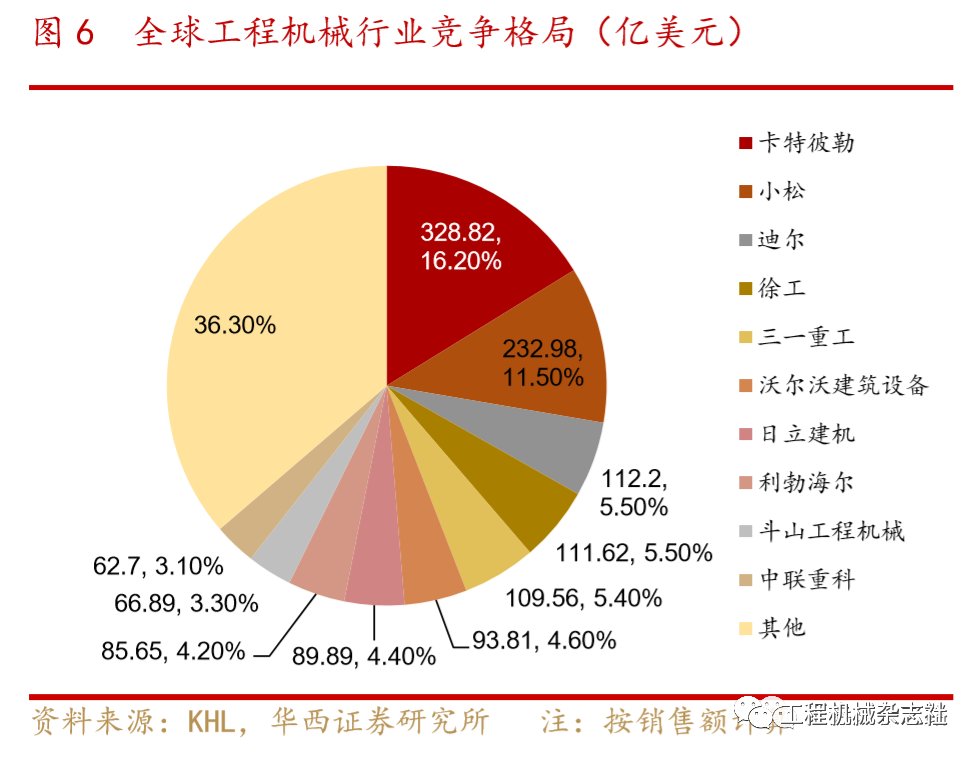

根据KHL数据显示,2007-2019年全球工程机械销售额在1500-2000亿美元之间波动。2019年全球工程机械销售达2027.24亿美元,同比增长9.88%,创历史新高。就国内来看,2019年我国工程机械销售额达到6560亿元,亦创新高。我国一直以来是工程机械需求大国,占全球销售额的比重约50%。

02

产业链分析

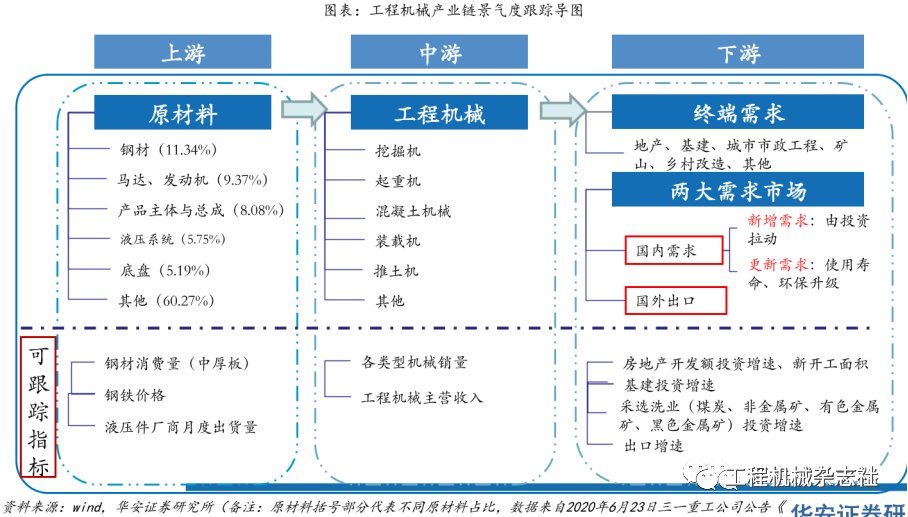

工程机械产业链中,上游为原材料及零部件、中游为各类型工程机械制造企业、下游应用领域主要为基础设施建设、房地产、矿山挖掘等。

上游可关注液压件,代表公司为恒力液压、艾迪精密、派克汉尼汾(美国)、博世力士乐(德国)、伊顿(美国)、川崎重工(日本);

中游为工程机械制造企业,可分为挖掘机(销售占比57%)、装载机(销售占比30%),起重机(销量占比5%)、压路机、混凝土机械、推土机等。代表公司为:三一重工、柳工、徐工机械(000425)、中联重科、安徽合力、小松集团、斗山集团、卡特彼勒;

下游应用领域主要为基础设施建设、房地产、矿山挖掘等。代表公司:中国建筑、中国交通建设、中国中铁、中国电建。

03

竞争格局分析

竞争格局相对分散,但我国市场集中度却在不断提升。工程机械行业的全球竞争格局相对比较分散,我国工程机械行业竞争格局同样较为分散,但行业集中度在不断提升:2015-2019年,市场集中度CR3从13.3%提升到了26.67%,市场集中度CR9从17.22%提升到了33.99%。

04

需求分析及行业趋势展望

1、基建投资增速持续修复,将提振工程机械行业的需求。工程机械主要应用于下游基建和房地产领域,行业景气度受基建和房地产景气度的影响相对较大。而基建和房地产景气度受固定资产投资影响较大,使得工程机械行业会表现出一定的周期性。基建投资和房地产投资从2016年占比开始迅速提升,到2020年达到36.28%。

2、“一带一路”稳步推进,工程机械行业海外发展预计长期向好。根据商务部数据显示,2020年我国“一带一路”对沿线国家非金融类直接投资177.9亿美元,同比增长18.3%,占全国对外投资的比重上升到16.2%;在沿线国家承包工程完成营业额911.2亿美元,占全国对外承包工程的58.4%;中老铁路、雅万铁路等重大项目取得积极进展。截至目前,我国已与171个国家和国际组织,签署了205份共建“一带一路”合作文件。2020年,新增了缅甸、墨西哥、智利、白俄罗斯贸易畅通工作组。“一带一路”带给了我国工程机械企业更多走出去的机会,助推海外拓展与布局。

3、环保更新的需求下,国标切换将带来更新节奏加快。国家对工程机械的节能及排放标准制定日益严格,非道路移动机械柴油机污染物排放标准已经执行到了第三阶段,并于2022年12月1日执行国四标准,此后国三及以前阶段移动机械(560kW及以下)将不得在国内生产、销售与进口。淘汰不符合要求的非道路机械势在必行,从而促进老旧设备退出市场,刺激了用户对新设备的需求。

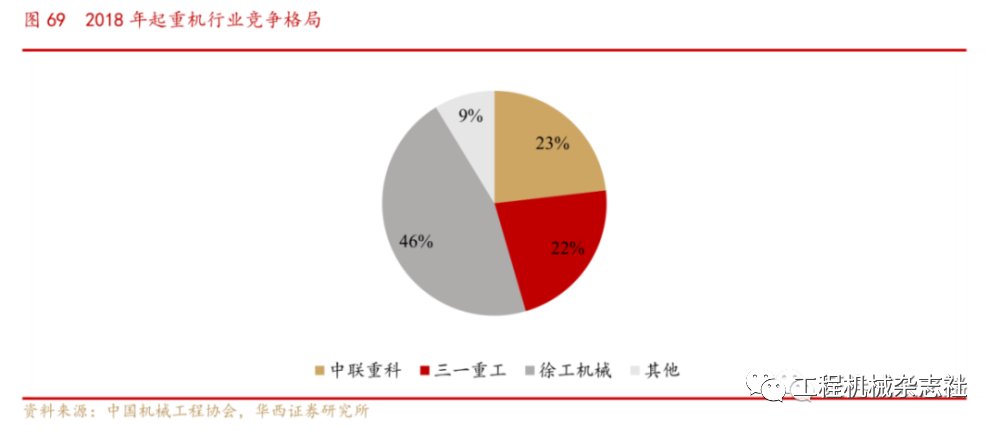

4、风电以及大型炼化项目等带动大吨位起重机需求。2019年5月发改委发布《关于完善风电上网电价政策的通知》提出2019年1月1日至2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴,2021年风电抢装潮仍将继续带动履带起重机大吨位产品需求。抢装潮结束后,存量市场的检修需求正在逐渐释放,机检修、风机设备退役拆装等风电运维工作将成为风电吊装行业的新一轮驱动力,未来风电行业对大吨位履带起重机的需求将有望持续。

上一篇:多重利好拉动机械工业超预期回升

下一篇:没有了